推荐新闻

风机是对气体压缩和气体输送机械的习惯简称,依靠输入的机械能,提高气体压力并排送气体的机械,通常所说的风机包括通风机、鼓风机和压缩机。按照出口压力的高低分类,鼓风机是指在设计条件下风压在30kPa-200kPa以内的风机。

鼓风机也是一种输送气体的通用机械。从使用领域分析,它可用于气体助燃、金属氧化、脱硫氧化、发酵、污水处理等,并广泛适用于冶金、化工、化肥、石化、食品、建材、石油、矿井、纺织、煤气站、气力输送、污水处理等各工业部门。鼓风机主要由下列六部分所组成:电机、空气过滤器、鼓风机本体、空气室、底座(兼油箱)、滴油嘴。鼓风机靠汽缸内偏置的转子偏心运转,并使转子槽中的叶片之间的容积变化将空气吸入、压缩、吐出。

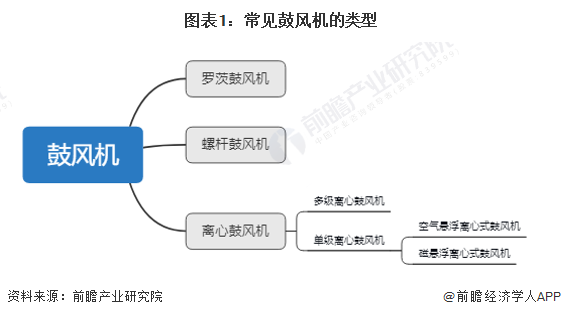

常见的鼓风机可分为罗茨鼓风机、螺杆鼓风机和离心鼓风机,离心鼓风机又可大致分为多级和单级离心鼓风机。单级离心鼓风机目前常见的类型有空气悬浮离心式鼓风机和磁悬浮离心式鼓风机。

鼓风机产业链上游最重要的包含原材料(钢材、铸件、锻件等)和关键零部件(电机、轴承、阀门等);中游是指鼓风机制造,鼓风机种类非常之多,市场上常见的可划分为罗茨鼓风机、螺杆鼓风机和离心鼓风机,离心鼓风机的典型代表有空气悬浮离心鼓风机和磁悬浮鼓风机;产业链下游主要为鼓风机的应用领域,最重要的包含石油化学工业、污水处理、钢铁冶炼、火力发电、水泥等领域。

从中国鼓风机产业链参与企业来看,上游零部件企业包括首钢股份华菱钢铁日月股份等;中游风机厂商包括金通灵陕鼓动力山东章鼓等;风机产品下游应用领域广阔,对应企业范围较广,包括中国石油中原环保、甘肃能化等。

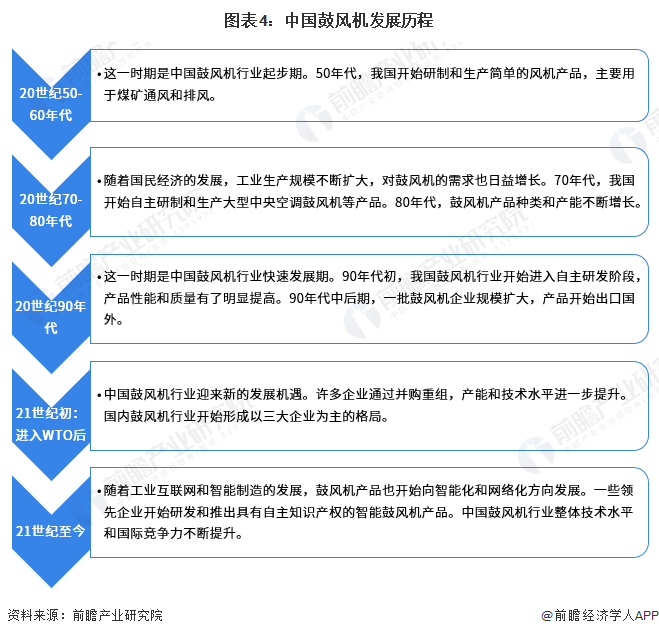

近几年,我们国家的经济发展当前对鼓风机的需求增长率有所放缓。未来,受益于鼓风机行业下游节约能源改造和环保领域新型应用的持续推进,预计行业营收增速将开始回升。根据行业的生命周期理论,结合我国鼓风机行业产业高质量发展现状能判断,目前我国鼓风机行业正处于成长期向成熟期过渡阶段,市场需求依然可期。

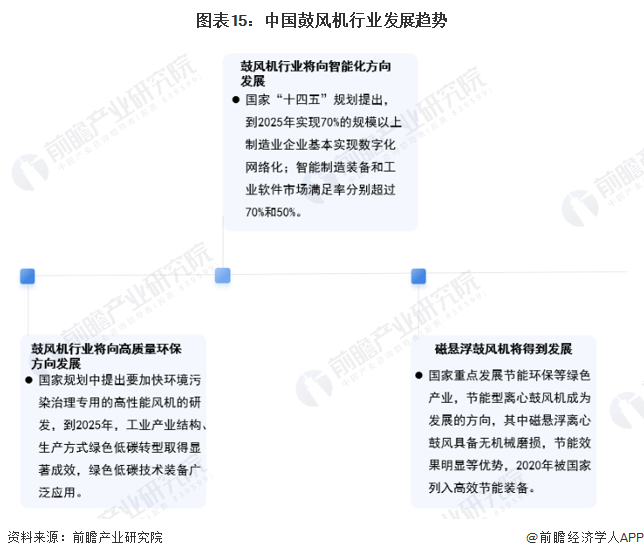

目前中国鼓风机行业在技术逐渐成熟的良好基础下,未来的发展的新趋势将会是环保和智能化。产品智能化方面,以陕鼓动力为例,实现了冶金铁前工艺流程中高炉鼓风机组系统、公辅能源系统、鼓风机-高炉联络系统等全站控制管理系统EPC工程首次重大突破,实现高炉鼓风机厂站一体化智能控制。绿色环保方面,中国加大对磁悬浮鼓风机技术的研究,以电磁悬浮轴承技术的研究为例,目前清华大学、西安交通大学、南京航空航天大学、上海大学等高校开展了相关研究,并在理论分析方面取得了许多研究成果,磁谷公司依托南京航空航天大学的研究成果进行了磁悬浮离心鼓风机的研制开发工作。

鼓风机行业属于通用机械工业,是装备制造业之一,其发展受我国装备制造业政策的影响。另一方面,鼓风机产品应用领域广泛,下业的相关产业政策及发展的新趋势也对鼓风机行业的发展产生重要影响。国家“十四五”规划中指出要推动传统产业高端化、智能化、绿色化,发展服务型制造,实现新型工业化、生产生活方式绿色转型。

“十一五”计划(2006-2010年)时期,国家将新能源与高效储能节能领域的节能型风机、泵类及高效压缩机列为国家火炬计划优先发展领域;“十二五”计划(2011-2015年)时期,国家将大型高炉鼓风机组成套设备等列入《重大技术装备自主创新指导目录(2012年版)》,鼓励风机相关这类的产品创新。“十三五”计划(2016-2020年)至“十四五”计划(2021-2025年)时期,国家层面提倡和强调鼓风机行业要向着节能环保领域发展。

我国钢铁行业、电机行业发展状况良好,各类钢材、电机等产品品种齐全、质量水平较高、供应充足,基本能满足国内风机企业的生产需求,只有少数特殊品种需要进口。

2010-2014年,中国钢材产量快速地增长,2014年我们国家粗钢、生钢、钢材产量分别为8.22亿吨、7.14亿吨、11.25亿吨,达十二五以来最高值;2015-2017年受国家供给侧改革、去产能以及房地产投资增速下滑影响,钢材、生铁、粗钢产量均呈下滑趋势。

2018-2019年,由于十三五期间去产能计划的提前完成,全国钢材、生铁、粗钢恢复增长,产量分别为12.04亿吨、8.08亿吨、9.95亿吨,同比分别增长6.33%、3. 67%、7.15%。

近年来,中国钢铁行业基本的产品的产量会降低,2022年粗钢产量101300万吨,同比下降1.9%,生铁产量为86383万吨,同比下降0.5%,钢材产量为产量134034万吨,同比增长0.3%

电机作为基础动力设备,近年来发展较为迅速。以交流电机产量为例,2021年,我国交流电机的产量为40501.8万千瓦,同比增长了27.75%。 到2022年,我国交流电动机产量为42928.7万千瓦,较上一年度增长了5.99%。2023年1-6月中国交流电动机累计产量为18397.5万千瓦。

国内鼓风机主要使用在在环保、化工、冶金、电力等行业,随国家节能环保政策的有效实施以及行业技术水平的慢慢的提升,鼓风机设备的能效需求会日益提高,具备节能高效、低噪音等优势的如磁悬浮鼓风机的产品需求会在未来获得提升;同时,鼓风机也将慢慢的变多地运用到环保行业中。

近年来,我国通过引进国外技术、合资及自行开发等措施,陆续推出性能较好的罗茨鼓风机,颇受用户欢迎,未来市场发展的潜力较好。同时,在我国大力提倡节能减排的前提下,空气悬浮离心鼓风机具有效率高、能耗低、噪音小、安装简单、维护方便等优点,在污水处理中将具有广阔的应用前景,产量上涨的趋势较为明显,

《中国通用机械工业年鉴》的多个方面数据显示,2020年,参与统计企业罗茨鼓风机产量为79855台,同比增长13.7%;参与统计企业离心鼓风机产量为10315台,同比增长5.9%。经初步统计,2021年罗茨鼓风机突破9万台,离心鼓风机约10900台;2022年罗茨鼓风机突破10万台,离心鼓风机约11600台。

注:《中国通用机械工业年鉴(2022年)》暂未发布,2021、2022年为测算数据,届时以官方发布数据为准。

从产值情况去看,2020年,参与统计企业罗茨鼓风机产值198019万元,比上年增长5.8%;离心鼓风机产值315106万元,比上年增长32.2%。随着鼓风机产品向制造服务一体化、高效节能化等方向发展,鼓风机产品技术上的含金量和产品质量将逐步的提升,行业整体利润率水平将逐渐提升,未来市场空间广阔。经初步统计,2022年参与统计企业罗茨鼓风机产值为22亿元,参与统计企业离心鼓风机产值为45亿元。

注:《中国通用机械工业年鉴(2022年)》暂未发布,2021、2022年为测算数据,届时以官方发布数据为准。

结合有突出贡献的公司的市场占测算,2018-2022年中国鼓风机市场规模呈现增长的趋势。2022年市场规模接近100亿元。

注:市场规模以罗茨鼓风机有突出贡献的公司山东章鼓在中国鼓风机行业的市占率(约11%)进行测算得出。

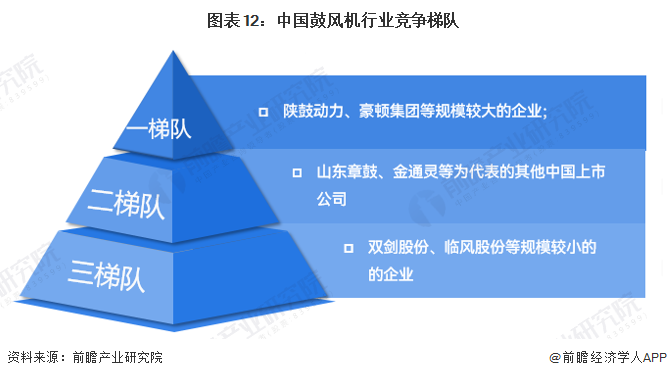

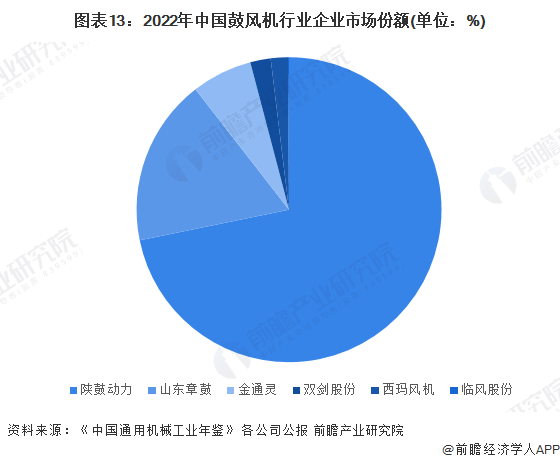

以企业在鼓风机产品的营收和技术水平为标准划分,第一梯队为以陕鼓动力和豪顿集团为代表规模较大的企业;第二梯队为以金通灵和山东章鼓为代表的上市企业;第三梯队为以双剑股份临风股份为代表规模较小的企业。

根据中国通用机械工业协会风机分会官网会员名录,风机会员单位一共有近300家,按公司生产营业范围统计得出生产鼓风机的企业不超过100家,但国内主要的上市鼓风机制造厂商却不足10家。上市公司包括山东章鼓、金通灵、西玛风机双剑股份临风股份等。

从上市公司的市场数据分析来看,山东章鼓为中国罗茨鼓风机的龙头上市企业。依据市场数据的测算,山东章鼓的罗茨鼓风机在中国鼓风机行业的市场占有率约为11%。除此之外,中国规模较大的鼓风机上市公司还包括金通灵、西玛风机、双剑股份等。陕鼓动力作为中国鼓风机的有突出贡献的公司,占有较大市场占有率,根据测算,2022年陕鼓动力市场占有率约为45%。

未来,随着国内分布式能源、垃圾发电、污水处理、大气污染治理行业的持续推进,将进一步刺激鼓风机行业需求的增长。同时从竞争态势看,国内鼓风机企业与国外优秀鼓风机品牌在技术上的差距在逐渐缩小,未来国内鼓风机企业将进一步占据国内鼓风机市场占有率。因此鼓风机市场仍有较大的发展空间,结合鼓风机产量和产值的年复合增长率,预计到2028年,中国鼓风机市场规模将突破170亿元。

国家“十四五”规划中指出要保持制造业比重基本稳定,巩固壮大实体经济根基;坚持自主可控、安全高效,分行业做好供应链战略设计和精准施策,推动全产业链优化升级,打造新兴产业链,推动传统产业高端化、智能化、绿色化,发展服务型制造。在实现新型工业化、生产生活方式绿色转型的前景下,所有的领域都面临着转变发展方式与经济转型和绿色发展的挑战。在此背景下,高效节能型风机产品受到国家政策的支持和鼓励,鼓风机行业将在强化核心技术的同时,加速发展更高效、更环保的技术和产品,磁悬浮离心式鼓风机的产品及技术将会成为未来鼓风机行业发展的重点。

更多本行业研究分析详见前瞻产业研究院《中国鼓风机行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据产业研究报告产业规划园区规划产业招商产业图谱智慧招商系统行业地位证明IPO咨询/募投可研IPO工作底稿咨询等解决方案。在招股说明书、公司年度报告等任何公开信息公开披露中引用本篇文章的主要内容,需要获取前 瞻产业研究院的正规授权。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

本报告第1章分析了中国鼓风机行业的发展环境和发展状况;第2章对鼓风机行业的细分市场进行了深度解析;第3章对鼓风机行业的各个应用市场进行了分析;第4章对中国鼓风机行...

前瞻产业研究院中国产业咨询领导者,专业提供产业规划、产业申报、产业升级转型、产业园区规划、可行性报告等领域解决方案,扫一扫关注。

当前位置:

当前位置: